| 分享到: | 更多 |

在货币信贷总量已较多的情况下,发生中小微企业融资难、融资贵问题,根源是整个金融市场出现了信息传递不畅、资金要素流动流向不畅、金融资源配置不能反映市场价格等扭曲状况。要疏通资金流向中小微企业渠道,出路在于多策并举、标本兼治

日前召开的国务院常务会议部署多措并举缓解企业融资成本高问题,提出了10项针对性很强的措施。

解决中小微企业融资难融资贵,首先要对目前市场货币信贷有一个总体判断。当前我国货币信贷总量不小。在货币信贷总量已较多的情况下,发生中小微企业融资难、融资贵问题,从深层次上看是整个金融市场出现了信息传递不畅、资金要素流动流向不畅、金融资源配置不能反映市场价格等扭曲状况。

疏通资金流向中小微企业渠道,出路在于多策并举、标本兼治。

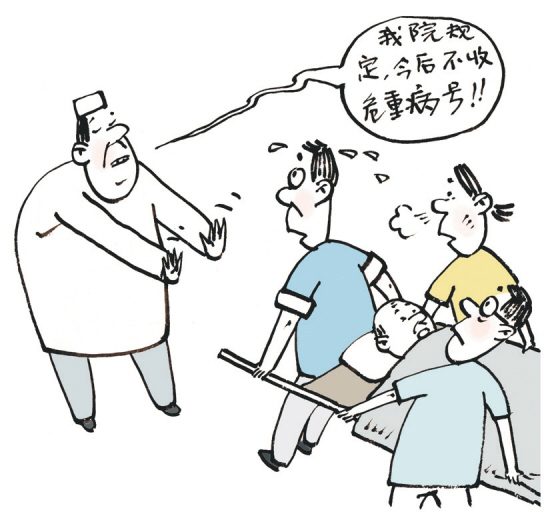

从治标措施上看,主要是解决金融以及金融机构本身存在的问题。要抑制金融机构筹资成本的不合理上升,遏制变相高息揽储。如果资金在金融圈子里转圈,相互拆借,层层加价,大型金融机构成为资金的一级批发商,股份制金融机构成为二级批发商,最终资金从信托、小额贷款公司等机构流向中小微企业,融资岂能不贵、不难?

对此,要抓住两个抬高资金成本的重点环节:一是银行理财产品这个变相高息吸收存款的行为。一定要落实理财产品资金运用应与实体经济直接对接的要求。要先有支持实体经济项目,然后再一对一发售理财产品,最终将理财产品筹集的资金全部投向对应的实体经济项目之中。严禁银行搞没有实体经济项目对象的理财产品资金池。

二是严禁银行之间的乱拆借行为,特别是脱离上海银行间资金拆借市场平台的基层银行乱拆借现象。这种乱拆借是抬高资金成本乱象的原因之一。一般是资金充裕的大型银行基层行将资金高利率拆借给股份制银行,股份制银行再加价拆借给信托公司,信托公司再加价放贷给企业。资金经过如此多环节的倒腾,到达企业手中时就成了“天价”。这种乱象应该得到遏制。应允许成立支持中小微企业贷款融资的创新型金融机构,依据大数据分析挖掘互联网的金融潜力。

从治本措施看,最少有三项改革措施要继续深化和加速推进。首先,围绕让市场在资源配置中起决定性作用的总要求,当务之急是减轻企业负担、减少政府干预,彻底激活民间资本的内生动力,使得中小微企业减轻税负、轻装前行,将其市场活力彻底激发起来。较大幅度地降税降费、免税免费,由市场机制来优胜劣汰,决定其生死存亡,实行创业零门槛制度。这些内生机制形成后,包括中小微企业在内的实体经济将会成为最赚钱的行业。银行信贷资金就可能不请自来、蜂拥而至。

其次,有序推进利率市场化改革。目前事实上存在的管制内利率和市场资金价格的双轨制,给资金“空转”套利提供了土壤,抬高了整个社会的融资成本。必须尽快完善市场利率形成和传导机制。当务之急是攻克利率上限管制的“最后一座堡垒”。

最后,实体经济与金融以及容易被炒作的房地产行业,在要素分配、利润分配方面的严重不公和畸形,使得实体经济不受资金资本青睐,对资金资本没有吸引力。而炒作投机行业,资金资本却蜂拥而至。因此,必须从宏观政策导向上下决心彻底改革,使得实体经济回报率高于社会经济体平均利润率,特别是高于房地产等容易炒作投机行业的利润率。使得中小微企业等实体经济成为备受资金资本青睐的香饽饽。

这就要求绝不能轻易放松房地产融资闸门。如果贸然放松房地产融资闸门,必会将社会资金资本重新吸引到房地产领域,不但推高房地产金融风险,而且使得中小微企业融资难、融资贵问题的解决难上加难。